¿Quieres rentabilizar tu dinero?

¡Descubre cómo podrías sacarle partido! Seas como seas, tenemos opciones para ti.

Hay más de un camino para llegar al futuro que quieres. ¡Elige el tuyo!

Conocerse bien es el primer paso para encontrar la mejor estrategia para tus ahorros

Quiero asumir poco riesgo.

Ni una cosa ni la otra.

No me importa asumir riesgos.

Ten en cuenta que toda inversión en Fondos de inversión conlleva riesgos, incluido el riesgo de ausencia de rentabilidad, pérdida del capital invertido y/o el riesgo de tipo de cambio para los productos denominados en divisa distinta del €. El valor de la inversión está sujeto a fluctuaciones de mercado y la rentabilidad finalmente obtenida puede diferir de la expresada en la Tasa Interna de Rentabilidad (“TIR”) o T.A.E. como consecuencia de los cambios que pudieran producirse en los activos mantenidos en cartera o la evolución de mercado de los tipos de interés y del crédito de los emisores y sin que esta sea un indicador fiable de resultados futuros o de la rentabilidad finalmente obtenida. Asimismo, rentabilidades pasadas no constituyen un indicador fiable de rentabilidades futuras.

Quiero asumir poco riesgo

Estas son algunas opciones para obtener rentabilidad de tu dinero, con un riesgo muy bajo, o incluso sin él.

Depósito a plazo fijo

DEPÓSITO SIN INCREMENTO DE SALDO 12 MESES

Consigue hasta un 1,25% TAE 1 y 1,25% TIN anual de rentabilidad para el dinero que ya tienes en Openbank.

Fondo de depósitos

LA FRANÇAISE TRÉSORERIE

Este fondo tiene un 2,06% de TIR2 (tasa interna de rentabilidad) para los próximos 12 meses. Dato bruto de comisiones y gastos, que se sitúan en 0,33% del total y a descontar de la TIR. La rentabilidad de este fondo de inversión en 2023 fue 3,36%, en 2024 el 3,80% y en 2025 lleva un 1,96%2.

El escenario desfavorable2 basado en rentabilidades pasadas para un horizonte de 10 años es de -0,38%.

Invierte en depósitos, Letras del Tesoro y otros instrumentos de renta fija y monetarios de alta calidad crediticia.

Bonos de empresas a corto plazo

EVLI SHORT CORPORATE BOND

El fondo tiene un 3,47 % de TIR2 (tasa interna de rentabilidad) para los próximos 12 meses. Dato bruto de comisiones y gastos, que se sitúan en 0,59% del total y a descontar de la TIR. Su rentabilidad en 2023 fue del 7,44 %, en 2024 del 5,47 % y en 2025 lleva un 3,54%2. El escenario desfavorable2, basado en rentabilidades pasadas para un horizonte de 10 años, es de -2,90 %.

El fondo destina su inversión principalmente en bonos de alta calidad a corto y medio plazo de compañías y bancos europeos con una cartera lo suficientemente amplia como para diversificar el riesgo.

Pulsando “Saber más” puedes consultar la ficha de los fondos La Française Trésorerie, Schroder Euro Corporate Bond ESG, donde encontrarás, entre otra información, la rentabilidad histórica de los últimos 5 años (o desde la constitución del Fondo, si tiene menos antigüedad).

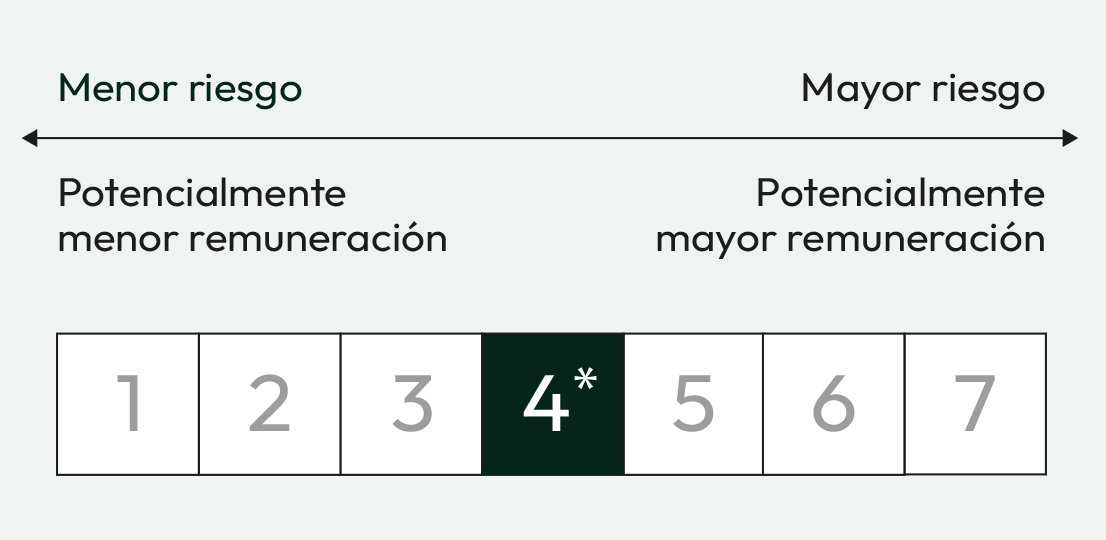

*Escala de riesgo del Documento de Datos Fundamentales para el inversor (DFI). El riesgo 1 no significa una inversión libre de riesgo. Este indicador puede cambiar con el tiempo.

Ni una cosa ni la otra

Si quieres obtener mayor rentabilidad con un riesgo moderado, echa un vistazo a productos como estos.

Bonos empresas europeas alta calidad

SCHRODER EURO CORPORATE BOND ESG

La cartera tiene un 3,45% de TIR 2 (tasa interna de rentabilidad) para los próximos 12 meses. Dato bruto de comisiones y gastos, que se sitúan en 1,19% del total y a descontar de la TIR. La rentabilidad de este fondo de inversión en 2023 fue 9,71%, en 2024 ha sido un 5,98% y en 2025 lleva un 3,50%2.

El escenario desfavorable2 basado en rentabilidades pasadas para un horizonte de 10 años es de -6,6%.

Invierte en bonos y otros títulos de renta fija denominados en euros y emitidos por empresas, gobiernos y organismos públicos. Manteniendo un mínimo del 80% en bonos de empresas de alta calidad.

Fondo de riesgo medio

INVESCO PAN EUROPEAN HIGH INCOME

Se trata de un fondo mixto gestionado activamente con una exposición flexible tanto a acciones de sociedades como a instrumentos de deuda.

El valor de referencia está compuesto en un 25% de renta variable y un 75% de renta fija. El fondo promueve los criterios medioambientales, sociales y de buen gobierno (ESG).

Fondo mixto diversificado

GOLDMAN SACHS PATRIMONIAL AGGRESIVE

Con este fondo, diversificas tu dinero invirtiendo en bonos y acciones y puedes conseguir una rentabilidad potencialmente más alta.

Destinará aproximadamente cerca del 75% a renta variable mundial y el 25% a renta fija denominada en euros. Además, promueve los criterios medioambientales, sociales y de buen gobierno (ESG).

Pulsando “Saber más” puedes consultar la ficha del fondo Mutuafondo, donde encontrarás, entre otra información, la rentabilidad histórica de los últimos 5 años (o desde la constitución del Fondo, si tiene menos antigüedad).

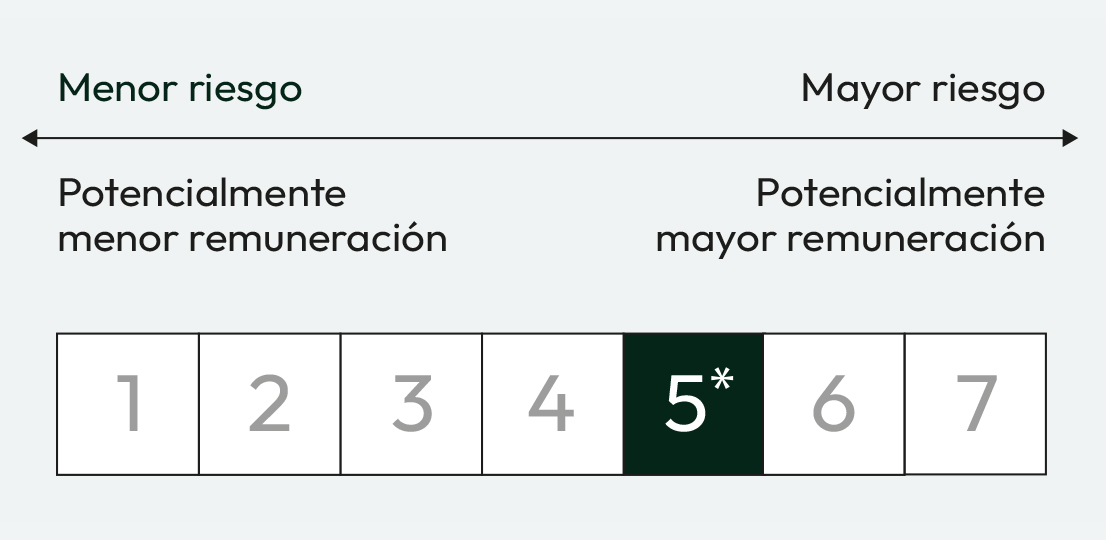

*Escala de riesgo del Documento de Datos Fundamentales para el inversor (DFI). El riesgo 1 no significa una inversión libre de riesgo. Este indicador puede cambiar con el tiempo.

No me importa asumir riesgos

Una buena estrategia si buscas la máxima rentabilidad posible, incluso asumiendo un riesgo mayor.

Fondo de renta variable

ROBECO BP GLOBAL PREMIUM EQUITIES

Invierte en aproximadamente 100 de las mejores compañías del mundo y aumenta la diversificación de tu cartera. Las acciones son elegidas después de analizar su crecimiento y posible rentabilidad a corto plazo.

El objetivo de este fondo es aplicar una gestión activa sobre la evolución del MSCI World Index, índice representativo de los mercados de mediana y gran capitalización de 23 países desarrollados.

Renta variable norteamericana

JPMORGAN US SELECT EQUITY PLUS

Trata de conseguir un crecimiento del capital a largo plazo invirtiendo en acciones de las compañías más importantes de EE.UU.

Su índice de referencia es el S&P 500 Total Return.

Fondo temático

DWS INVEST ARTIFICIAL INTELLIGENCE

Este fondo de inversión temático invierte en empresas de todo el mundo cuya actividad se beneficiará o estará relacionada con la evolución de la inteligencia artificial, una tecnología que podría ser clave en el desarrollo económico mundial los próximos años. Su objetivo de inversión es alcanzar un crecimiento del capital a largo plazo.

*Escala de riesgo del Documento de Datos Fundamentales para el inversor (DFI). El riesgo 1 no significa una inversión libre de riesgo. Este indicador puede cambiar con el tiempo.

¡Invierte en fondos sin ser un experto!

Te ofrecemos la forma más sencilla de empezar a invertir. Con el servicio de inversión automatizada Roboadvisor, nuestros expertos invierten por ti en carteras de fondos. Tú tan solo tienes que contestar unas sencillas preguntas para descubrir tu perfil inversor y elegir la estrategia que más se adapte a ti. Puedes empezar desde solo 500 € de inversión.

Encuentra otros fondos de inversión entre los más de 3.000 fondos que ofrecemos en nuestro buscador

Antes de contratar, consulta el nivel de riesgo y la información de cada uno de los Fondos de Inversión comercializados por Open Bank, S.A. está detallado en el Folleto Informativo o Documento de Datos Fundamentales para el Inversor (DFI) de cada uno de los Fondos de Inversión, disponible en www.openbank.es y www.cnmv.es.

Esta sección ha sido redactada sin ánimo de exhaustividad y con efectos meramente informativos, sin que la misma suponga ningún tipo de asesoramiento o recomendación por parte de Open Bank, S.A. Para confirmar la información acuda a fuentes de información oficiales o consulte con un profesional. Open Bank, S.A. declina cualquier responsabilidad por la emisión de la presente sección.

1 Ejemplos representativos de remuneración para el Depósito Open 12 meses con liquidación de intereses a fin de plazo y un saldo de 25.000 al 1,25% TAE y TIN anual durante 12 meses: (i) si cumples el plazo de 12 meses, los intereses abonados al final del periodo serían 312,50 € brutos, (ii) si incumples el plazo de 12 meses y solo mantienes el saldo 6 meses (0,20 % TAE y TIN anual), los intereses abonados al final del período serían 25 € brutos.

2 Tasa interna de rentabilidad (TIR) expresada como la rentabilidad para los próximos 12 meses de las emisiones de renta fija en las que invierte el fondo de inversión, teniendo en cuenta el principal y el pago de los cupones (si los hubiera) y sin que el valor mostrado pueda ser tomado como valor único de la potencial rentabilidad de la inversión del participe. Este dato de TIR es bruto de comisiones del fondo de inversión y debe ser neteado descontando los gastos corrientes del fondo, que incluye todos los costes del fondo, incluidos los de compra y tenencia de las emisiones de renta fija en las que invierte, que vienen implícitamente descontados del valor liquidativo diario del fondo y que están expresados en porcentaje anual.

Fuente de la rentabilidad de los fondos: Refinitiv. La rentabilidad de 2023 hace referencia al periodo comprendido desde el 01/01/23 hasta el 31/12/23. La rentabilidad de 2024 hace referencia al periodo comprendido desde el 1/1/24 hasta el 31/12/24. La rentabilidad de 2025 hace referencia al periodo comprendido desde el 01/01/2025 hasta el 10/11/2025. Las rentabilidades mostradas son netas de comisiones. TIR facilitada por la gestora el día 31/10/25.

El escenario desfavorable de rentabilidades pasadas se produjo entre diciembre de 2019 y marzo de 2020 para el fondo La Française Tresorerie, entre abril de 2018 y marzo de 2020 para el fondo Evli Short Corporate Bond y julio de 2021 y abril de 2023 para el Schroders Euro Corporate Bond ESG, como se recoge en los DFI de los fondos respectivamente. Rentabilidades pasadas no garantizan rentabilidades futuras.

TAE, TIR de los fondos de inversión, facilitados y revisados por las gestoras y actualizados por Openbank, S.A. con recurrencia como máximo mensual.

Tienes un equipo entero a tu disposición. Llámanos de lunes a viernes de 8:00 a 20:00 y te ayudarán a resolver cualquier duda.